受疫情持续冲击影响,经济面临下行压力,港股大盘2022年惨淡收官,整体表现萎靡。

根据Wind数据统计,2022年全年,上证指数和深证成指跌幅分别达15.13%及25.86%。恒指跌幅则为15.46%,表现优于纳指、深证成指及韩国综合指数等国内外指数的同时,也逊于道琼斯工业指数、上证指数、德国DAX指数及日经225指数等全球主要指数。

按年看,恒指在2022年为连续第三年录得收跌,且创下2012年以来最大年度跌幅。

受大盘整体交投活跃度不及往年影响,港股IPO市场在2022年整体表现不佳,导致很多有上市融资需求的企业暂缓了上市计划。在这种市场背景下,港股IPO市场“大肉签”显得格外冷清,上市首日破发潮也愈加浓烈,整体投资情绪下探至低点。

沉寂的港股IPO市场

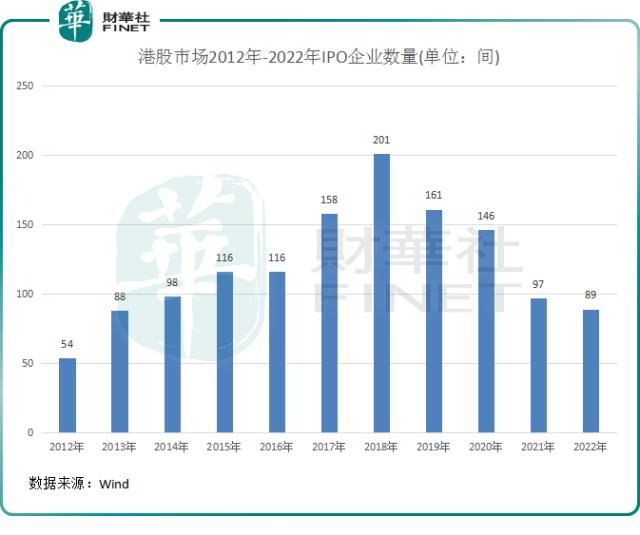

根据Wind数据统计,2022年港股IPO企业数量持续下滑,全年累计有89间企业成功敲开港交所大门。

而在2019年-2021年三年时间,港股IPO企业数量分别达及161间、146间及97间。拉长时间看,港股市场2022年IPO企业数量创下了2014年以来新低,且相较于2018年新股上市高峰时跌去了逾50%。

此外,2022年以介绍形式成功在港交所上市的企业累计有9家,如腾讯音乐(01698.HK)和近日上市的金山云(03896.HK)。另有5家企业则以SPAC(即特殊目的收购公司)形式上市。

值得留意的是,在港股市场新成员持续减少的同时,退出的企业则保持在较大规模。2022年全年,港股市场累计有64间企业退市,与2021年持平。而在2018年-2020年,港股市场退市企业数量分别为21间、50间及63间。

募资额方面,整体港股IPO市场在2022年的募资总额亦大幅缩水。数据显示,2022年全年,港股IPO市场募资总额约为1045.7亿港元,同比骤降近70%,同时也创下2013年以来新低。

据德勤报告显示,截至2022年12月31日,以IPO募资额排名,港交所位列全球前五大证券交易所第四位,前三名分别为上海证券交易所、深圳证券交易所及韩国证券交易所。而在2020年及2021年,港股市场IPO募资额分别位居全球第二位和第四位。

之所以2022年港股IPO市场募资总额出现大幅下降,除了IPO企业规模缩水外,赴港上市的“大家伙”减少也是重要原因。

在2021年,港交所收获了快手(01024.HK)、哔哩哔哩(09626.HK)、百度(09888.HK)等大型科技股及京东物流(02618.HK)、理想汽车(02015.HK)等大型企业;而在2022年,赴港上市的大型科技股降温不少,只有中国中免(01880.HK)和天齐锂业(09696.HK)等少数大型企业在港上市。

分行业看,2022新股数量前三大行业为软件与服务、医疗保健设备与服务以及生物制药三大板块。其中,软件与服务新股数量为15间,较上年同期多3间;医疗保健设备与服务新股数量14间,同比减少1间;生物制药新股数量为8间,同比减少达10间。

不过,相较于生物制药股,地产领域(包括物业股)的新股较去年也大幅减少,年内仅7间地产股上市,上年则有15间。

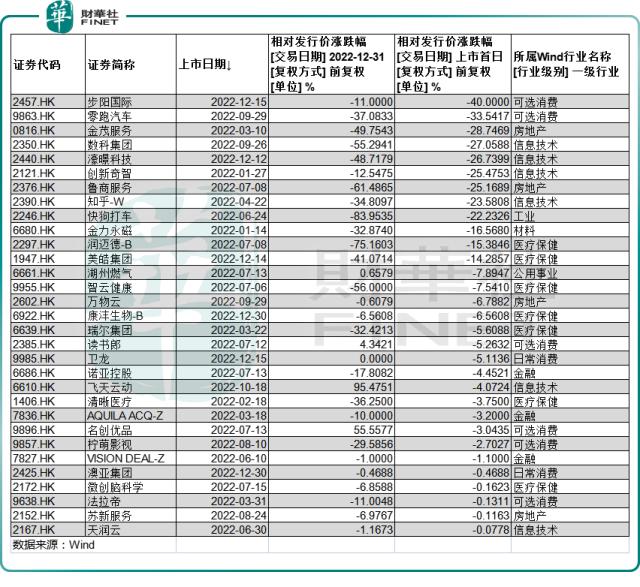

市场行情也是新股破发的一大影响因素,在市场行情较好时,不易出现破发现象;而在市场下行期,“破发潮”更易出现。在2022年,破发潮继续席卷港股IPO市场,很多破发企业可谓是“殊途同归”。

2022年,有多达31只新股上市首日惨遭破发,首日破发率高达34.83%。上市首日便破发的新股不乏一些知名企业,如零跑汽车(09863.HK)上市首日股价跌超33%,知乎(02390.HK)和快狗打车(02246.HK)等股上市首日股价亦大跌超20%。

此外,2022破发的新股则达49只,超过了新股总量的一半。在破发比重较高的行业中,可选消费、信息技术及医疗保健为前三大行业。

而在2021年,港股新股市场的破发潮也令人担忧。当年,有43只股上市首日便破发,年内破发企业达66只,分别占当年新股总数的44.3%及68%。

中概股回归热度持续

在2022年,中概股在美国退市摘牌的风险一直阴云密布,这也驱动中概股回归的趋势进一步增强,中概股延续回流港股市场的态势。

2022年全年,累计有11间中概股回流至港股市场,其中包括知乎、名创优品(09896.HK)、蔚来(09866.HK)和腾讯音乐等。贝壳、蔚来、金融壹账通、腾讯音乐、Boss直聘(02076.HK)、金山云(3896.HK),这六家企业均以介绍方式上市。有业内人士表示,介绍上市不涉及新发售股份,能实现短期火速上市;同时,也不稀释原有股东利益。

而在2021年,中概股回港上市的数量仅有7间,2022年较2021年多出4间。

除此之外,富途控股(FUTU)也与金山云在同一日官宣将在港股主板挂牌上市,但近日表示推迟在港股上市事宜。

2022年回港上市的中概股股价表现不一,其中名创优品和360数科-S(03660.HK)年内涨幅均超过50%。

国泰君安国际股票资本市场部相关人士此前接受媒体采访时表示,相信未来两年仍然会是中概股二次上市的一个高峰期。他谈到,每家中概股企业自身情况不同,多少都会有些困难,但这条路已经打通了,大家选择好自己的方向,早做准备即可。

展望2023年,港股IPO市场是否会回温呢?

对此,川财证券首席经济学家、研究所所长陈雳在接受媒体记者采访时表示:“预计2023年港股IPO市场将逐步恢复。一是中国宏观经济呈稳步复苏态势,叠加外部扰动因素逐步消退,港股有望迎来修复行情,将对港股IPO构成支撑;二是中国香港仍然是内地企业海外上市的首选,随着互联互通机制逐渐完善,其吸引力正逐步增强;三是在中概股回归趋势进一步增强的背景下,港股市场有望成为中概股回归的首选地。”

关键词阅读:港股

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!